Mô hình Cốc tay cầm (Cup and Handle) là một trong các mô hình nổi tiếng trong giới đầu tư thị chứng khoán. Nó là mẫu hình rất ít xuất hiện. Nhưng một khi xuất nó đã hiện thì có thể mang lại một khoản lợi nhuận rất lớn cho các nhà đầu tư. Thế nên việc phát hiện ra mô hình này sớm và chính xác là điều mà nhiều nhà đầu tư mong muốn. Ngoài Cup and Handle thì còn có mô hình cốc tay cầm ngược cũng mang lại lợi nhuận không hề nhỏ cho nhà đầu tư chứng khoán. Vậy thì mô hình cốc tay cầm là gì? Cùng theo dõi bài viết phân tích kỹ thuật này ngay bên dưới nhé!

Mục lục

Mô hình cốc tay cầm xuất hiện khi nào?

Mô hình cốc tay cầm (Cup and Handle) được ông William L.Jiler phát hiện ra vào năm 1960. Sau khi tìm hiểu cách thức mà mô hình này hoạt động ông đã đặt nó với tên gọi là Saucer with platform. Sau một thời gian thì ông William J.O’ neil đã thay đổi thành Cup and handle.

Đây là mô hình dạng biểu đồ được các nhà đầu tư chứng khoán dùng để nắm bắt sự biến động và bùng nổ của giá cổ phiếu.

Các phần quan trọng của mô hình

Phần cốc: mang hình chữ U hoặc chữ V. Nó biểu thị cho giá cổ phiếu đang có dấu hiệu tích cực đi lên từ đáy sau chuỗi ngày tụt giá và xuống dốc một cách nhanh chống. Nhà đầu tư dựa vào đó để đưa ra những phương án hợp lý tiếp theo cho mình.

Phần tay cầm: nhà đầu tư sẽ bắt đầu bán ra các cổ phiếu khi giá bắt đầu tăng lên đỉnh điểm để thu lợi nhuận. Vào kúc này, số lượng bán ra quá nhiều dẫn đến giá cổ phiếu giảm. Và tạo thành một vùng điều chỉnh.

Đặc điểm của Cup and Handle là gì?

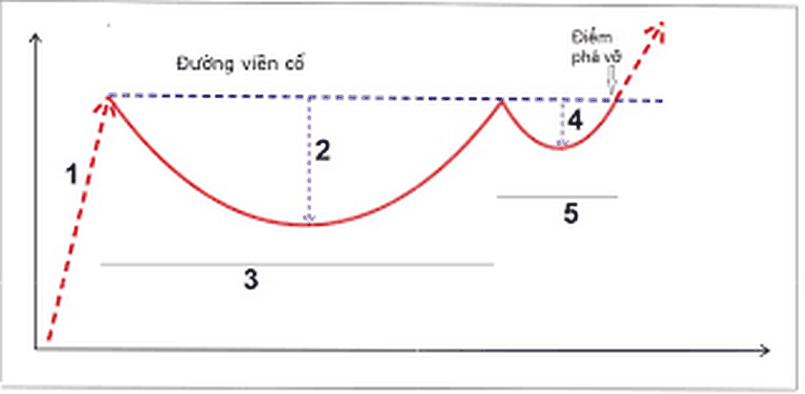

Nhìn vào hình minh họa bên dưới, cũng có thể dễ dàng nhận thấy rõ mô hình Cup and Handle gồm có hai phần:

Phần cốc

Sẽ xuất hiện một đợt tăng giá vào khoảng 30% trở lên trước khi khu vực bên trái của chiếc cốc được hình thành. Đây là lúc các nhà đầu tư cần nhất và không thể bỏ qua thời điểm này.

Thời gian hình thành mô hình cốc tay cầm sẽ rơi vào khoảng 7 đến 65 tuần và kéo dài liên tục trong 3 đến 6 tháng.

Tỷ lệ điều chỉnh độ sâu từ đỉnh xuống đến đáy cốc từ 12% đến 15% có khi tăng đến 40 – 50%. Những những mô hình có tỷ lệ điều chỉnh trên 50% thường rất dễ thất bại. Cốc có hình dạng chữ U sẽ uy tín và đáng tin hơn dáng chữ V. Đỉnh cốc trái phải có thể giống hoặc khác nhau.

Phần tay cầm

Phần này sẽ kéo dài từ 1 đến 2 tuần. Trong gia đoạn này các nhà đầu tư thiếu kinh nghiệm sẽ bị loại bỏ.

Trong một số trường hợp phần tay cầm sẽ không có. Và khi đó giá cổ phiếu sẽ không có giai đoạn điều chỉnh. Mô hình không có tay cầm thường mang lại nhiều rủi ro và khó thành công nên các nhà đầu tư nên lưu ý.

Hai tiêu chí quyết định sự thành công hay thất bại của nhà đầu tư là vị trí tay cầm nằm ở nửa trên của phần cốc và trên MA200. Nếu không có một trong hai tiêu chí này thì tỷ lệ thành công sẽ giảm đi.

Tỷ lệ điều chỉnh tay cầm thường rơi vào khoảng 10 đến 15% và được xác định từ đỉnh tay cầm.

Điểm thoát khỏi tay cầm sẽ có khối lượng từ 40 đến 50% so với mức bình thường.

Tham khảo thêm những bài viết kiên quan về Chứng khoán tại đây

Tìm hiểu về mô hình cốc tay cầm ngược

Mô hình cốc tay cầm ngược có cách thức hoạt động tương tự như mô hình cốc tay cầm thông thường nhưng ở chiều ngược lại.

Cốc tay cầm ngược bắt đầu ở trạng thái tăng giá. Và dần dần chậm lại và trở thành một xu thế giảm. Tay cầm sẽ được hướng lên trên.

Khi các hành động phá giá vỡ kênh của tay cầm theo hướng giảm thì mô hình này sẽ được xác nhận.

Mô hình cốc tay cầm ngược sẽ xuất hiện sau một xu hướng tăng và hoạt động đảo ngược. Vậy nên, mô hình bắt đầu với xu hướng tăng và dần đảo ngược sau đó. Từ đó, đỉnh tròn được tao ra. Giá sẽ đảo chiều tiếp và tạo ra một tay cầm tăng ở cuối xu hướng. Sau khi đã phá vỡ tay cầm theo chiều giảm xuống sẽ xuất hiện một động thái giảm giá mới.

Tâm lý nhà đầu tư

Khi phần hình chữ U của cốc xuất hiện trong cốc tay cầm, giá cổ phiếu thường giảm tương đối nhẹ. Lúc này ở phần bên trái của cốc sẽ có xu hướng giảm dần thể tích. Khi giá đã đạt tới một mức nào đó, những nhà đầu tư sẽ bắt đầu tích lũy cổ phiếu.

Điều này sẽ được thể hiện ở khối lượng giao dịch sẽ có xu hướng tăng. Một khi chạm tới đỉnh điểm thì giá cổ phiếu ở đó lúc này đóng vai trò giống như một đường kháng cự. Những nhà đầu tư sẽ chốt lời bằng việc bán cổ phiếu ra.

Việc bán cổ phiếu ngay lúc này sẽ góp phần tạo nên phần tay cầm của mô hình. Những nhà đầu tư lại tiếp tục mua thêm một lần nữa, khi giá vượt qua đường kháng cự trong thời gian dài sẽ được coi như kết thúc.

Mô hình này có những nhược điểm gì?

Đầu tiên là phải mất một khoảng thời gian để mô hình cốc tay cầm có thể hoàn hiện một cách đầy đủ nhất. Việc này khiến nhiều trader có thể đưa ra quyết định muộn.

Thứ hai chính là độ sâu phần cốc của mô hình này. Có những lúc cốc nông là tín hiệu. Nhưng cũng có vài trường hợp là cốc sâu mới là tín hiệu đúng. Tuy nhiên cũng sẽ có những mô hình sẽ không có tay cầm.

Kết luận

Mô hình cốc tay cầm có tỷ lệ thắng cao và cũng dễ sử dụng. Tuy nhiên, với thời gian chờ đợi lâu hơn, rất khó để các nhà đầu tư mới nhìn thấy mô hình này. Nhà đầu tư nên backtest thường xuyên và thực hành nhiều trong một khung thời gian thu hẹp. Để có thể phát hiện ra được nhiều mô hình cốc tay cầm một cách dễ dàng hơn.

Tổng hợp vuachungkhoang.com